Ausgabe: 2/2022

Auf den ersten Blick scheint Rumänien in den europäischen Statistiken heute zu den energieunabhängigsten EU-Mitgliedsländern zu gehören. 2020 lagen Rumäniens Einfuhren russischer Energieträger – Gas (15,5 Prozent), Öl (37 Prozent) oder Kohle (11,8 Prozent) – anteilsmäßig unter dem EU-Durchschnitt. Während die Abhängigkeit der EU von russischen Energielieferungen insgesamt bei 24 Prozent liegt, sind es in Rumänien lediglich 17 Prozent. Zudem verfügt das Land im Vergleich zum Rest der Union auch nur über einen relativ kleinen Energiesektor. Mit einem Gesamtenergieverbrauch von 25 Millionen Tonnen Öläquivalenten (TOE) im Jahr 2020 entsprach Rumäniens Energiekonsum gerade einmal 2,5 Prozent des EU-Gesamtverbrauchs oder 11 Prozent des deutschen und weniger als ein Drittel des polnischen Verbrauchs. Angesichts dessen ließe sich die rumänische Energiesicherheit verhältnismäßig einfach durch eine koordinierte EU-Energiesicherheitspolitik gewährleisten. Dazu würden etwa ein schnelleres Erreichen der Verbundfähigkeit von Infrastrukturen, gemeinsame Gaseinkäufe unter Federführung der Europäischen Kommission oder Solidaritätsmechanismen zur gegenseitigen Unterstützung der EU-Mitglieder gehören. Da Rumänien zudem der zweitgrößte Gasproduzent in der EU ist und über unerschlossene Ressourcen im Schwarzen Meer und an Land sowie über ein beachtliches Potenzial für Strom aus regenerativen Energien verfügt, könnte das Land sogar die Energiesicherheit in der gesamten Region gewährleisten und zu einem alternativen Lieferanten für Länder mit relativ geringem Energieverbrauch wie Bulgarien, Ungarn, Serbien oder die Republik Moldau (ebenfalls Teil des EU-Energiemarktes) werden.

Leider hat die relative Energieunabhängigkeit in Verbindung mit mangelnder Kompetenz, schlechter Regierungsführung und dem Vertrauen auf Unterstützung durch die EU im Fall der Fälle dazu geführt, dass Rumänien bisher wenig Anreiz dafür sah, seinen Energiesektor umzustrukturieren. Seit Jahren mangelt es den rumänischen Entscheidungsträgern in der Energiewirtschaft an Gespür für die Dringlichkeit von Investitionen in wichtige Energieinfrastrukturen, und EU-Fördermittel und privatwirtschaftliche Finanzmittel fließen nach wie vor nur unzureichend in die Modernisierung des Sektors.

Dabei ist Energieabhängigkeit an sich kein besonderer Grund zur Beunruhigung. Sie sollte für Verbraucher und Länder kein Grund zur Sorge sein, solange es genügend Lieferanten, Transportwege und faire Handelsbedingungen zur Deckung des Energiebedarfs gibt. Die entscheidende Frage – und das Kernproblem der Energiesicherheit in der Welt nach dem 24. Februar – ist, inwieweit ein Energielieferant sie als Druckmittel für politische Zugeständnisse oder zum Missbrauch einer marktbeherrschenden Stellung einsetzen kann. Selbst wenn ein Land zu 100 Prozent von Energieimporten abhängt, stellt dies kein größeres Problem dar, solange es genügend alternative Lieferanten mit Sitz in demokratischen Ländern gibt, die sich – von rein kommerziellen Motiven geleitet – an faire Marktregeln halten und keine versteckte politische Agenda verfolgen. Niemand in Europa hat heute irgendwelche Bedenken bei Importen aus anderen EU-Mitgliedstaaten, den USA oder Norwegen. Und andersherum: Selbst wenn ein Land nur relativ geringe Mengen eines bestimmten Energieträgers, etwa Gas, aus Russland bezieht, muss das nicht zwangsläufig Entwarnung bedeuten. Ob eine solche Abhängigkeit ein entscheidender Schwachpunkt ist oder aber leicht überwunden werden kann, hängt davon ab, ob das betreffende Land die aus Russland importierten Gasmengen leicht aus anderen Quellen (einheimischer Art oder über Gasimporte aus anderen Ländern) ersetzen oder den Verbrauch entsprechend reduzieren kann, ohne dass damit allzu schmerzhafte Anpassungen für Haushalte oder Industrie verbunden sind.

Angesichts der Charakteristika der unterschiedlichen Energieträger, wie etwa leichter Zugang zu alternativen Quellen und Versorgungswegen, Substitutionsoptionen oder Möglichkeiten zur Reduzierung des Verbrauchs, sind Öl- oder Kohleimporte aus Russland für Länder wie Rumänien weniger problematisch als Gasimporte, selbst wenn die Mengen, für die Lieferalternativen benötigt werden, größer sind als im Fall von Gas. Dies liegt daran, dass sowohl Kohle als auch Öl relativ einfach auf den internationalen Märkten eingekauft werden können und weniger von einer auf einem „natürlichen Monopol“ basierenden Netzinfrastruktur abhängig sind. Wenngleich der Zugang kaum ein Problem darstellt, dürften die Preise für Alternativen zu Importen aus Russland über dem Niveau vor 2020 liegen. Doch diesen Preis lohnt es sich zu zahlen. 2021 war der globale Energiemarkt infolge der wirtschaftlichen Erholung nach der Pandemie und der daraus resultierenden Diskrepanz zwischen Energie- angebot und -nachfrage bereits angespannt. Nun sorgt die russische Invasion in der Ukraine mit ihren enormen globalen Folgen für erhebliche Volatilität. Rumänien ist auf keine weiteren Energieimporte aus Russland, wie Kernenergie oder Brennstoffe, angewiesen. Angesichts der verfügbaren Lieferalternativen für die verschiedenen Energieträger sind die am stärksten gefährdeten Teilsektoren der Energiewirtschaft Rumäniens der Gassektor und – als unmittelbare Folge der angespannten Lage auf den Gasmärkten – der Stromsektor. Dies sind aber auch die Bereiche, in denen sich das Land nicht nur aus der eigenen Abhängigkeit von Russland befreien, sondern gleichzeitig auch seine Nachbarn unterstützen kann.

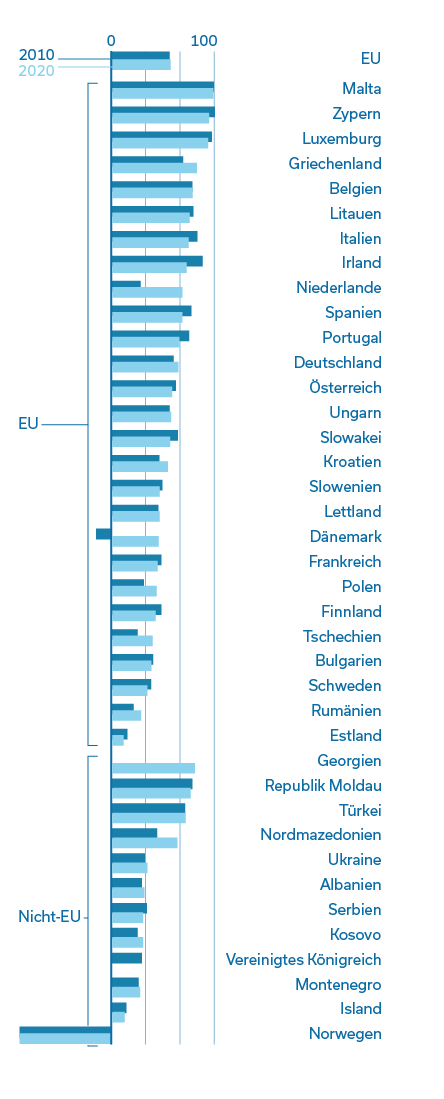

Abb. 1: Abhängigkeit von Energieimporten 2010 und 2020 (in Prozent)

Energieabhängigkeit über alle Sektoren, 2010 und 2020 (Prozent der Nettoimporte an verfügbarer Bruttoenergie in Terajoule). Norwegens Wert lag 2010 bei -512,8 und 2020 bei -623,1 Prozent. Der Exportüberschuss wurde aus Gründen der Veranschaulichung unvollständig dargestellt. Für Georgien und das Vereinigte Königreich sind keine vollständigen Daten verfügbar. Quelle: Eurostat 2022: Energy imports dependency, 2010 and 2020 (%), 01.02.2022, in: https://bit.ly/3uBpARk [13.04.2022].

Hat sich die Situation des rumänischen Energiesektors in den vergangenen Jahren verschlechtert?

Auch wenn Rumänien, wie oben ausgeführt, unabhängiger von Energielieferungen und insbesondere von Importen aus Russland ist als andere EU-Mitgliedsländer, gilt es trotzdem, ein Auge auf den Trend zu haben. Dann wird man nämlich feststellen, dass die Abhängigkeit des Landes von Energieeinfuhren in den vergangenen zehn Jahren leicht zugenommen hat (siehe Abb. 1).Insgesamt ist dies auf eine Kombination aus der allmählichen Erschöpfung nicht regenerativer Energieträger vor und nach 1989 und dem geringen Investitionstempo bei der Stromerzeugung, der Netzentwicklung und der Erschließung neuer Gasvorkommen zurückzuführen.

Gas

Mit einem jährlichen Gesamtverbrauch von durchschnittlich etwa neun bis zehn Milliarden Kubikmetern Gas gehört Rumänien zu den Ländern mit relativ geringem Gasverbrauch. Gas wird hauptsächlich zum Heizen in Haushalten, für die Stromerzeugung, die Petrochemie und die Düngemittelindustrie genutzt, wobei Letztgenannte nach der Liberalisierung des Gasmarktes 2013 bis 2017 einen rapiden Niedergang erlebt hat. Obwohl das Land nach wie vor der zweitgrößte Gasproduzent in der EU ist, sich seit mehreren Jahren nahezu selbst versorgt und nur einen kleinen Teil seines Konsums aus Gaseinfuhren deckt, zeichnet sich in jüngster Zeit doch ein Anstieg der Gasimporte ab. Nach Angaben der Energieregulierungsbehörde beliefen sich die Gasimporte Rumäniens 2015 auf knapp 2 Prozent. 2019 ist der Anteil der Gasimporte aus Russland auf mehr als 25 Prozent gestiegen. Unter Berücksichtigung der jüngsten Trends könnten die Importe 2030 die 50-Prozent-Marke erreichen, wenn keine neuen Vorkommen, beispielsweise aus dem Schwarzen Meer, auf den Markt gelangen. Zwischen 2017 und 2020 war die Förderung um 20 Prozent zurückgegangen, wovon die beiden größten Akteure (das staatliche Unternehmen Romgaz und die privatwirtschaftliche Firma OMV Petrom) jedoch unterschiedlich betroffen waren. Während Romgaz seine Produktion in jüngster Zeit durch die Entdeckung eines recht umfangreichen Onshore-Vorkommens bei Caragele (30 Milliarden Kubikmeter) leicht steigern konnte, verzeichnete Petrom einen raschen Produktionsrückgang und zog 2019 die Schließung oder Veräußerung von mehr als der Hälfte seiner Förderstellen in den folgenden drei bis vier Jahren in Erwägung. Zudem kündigte das Unternehmen eine Verringerung seiner Produktion um sieben Prozent im Jahr 2022 an. Somit ist die derzeitige Zunahme der Importabhängigkeit das Ergebnis einer Kombination aus rückläufigen Ressourcen, der allmählichen Erschöpfung der momentan betriebenen Gasfelder, die im Schnitt 40 bis 60 Jahre alt sind, schlechten politischen Rahmenbedingungen, einem für Onshore- und Offshore-Neuinvestitionen prohibitiven Steuersystem sowie der temporären Rückkehr zur Regulierung der Gasmärkte im Jahr 2018.

Wenngleich die derzeit genutzten Gasvorkommen rückläufig sind, so verfügt Rumänien doch auch über mehrere ungenutzte Ressourcen, wie die Vorkommen im Schwarzen Meer und den Zugang zu Gas aus dem regionalen Umfeld, etwa über den südlichen Korridor oder zukünftig über die LNG-Häfen im Mittelmeerraum, sobald der Ausbau der Gasnetze in den anderen Ländern der Region, vor allem in Bulgarien, weitere Fortschritte macht. Im Schwarzen Meer gibt es zwei Hauptprojekte: Bei dem ersten Projekt, das kurz vor der Realisierung steht, handelt es sich um ein kleineres Vorkommen von zehn Milliarden Kubikmetern, das von Black Sea Oil & Gas (BSOG) betrieben wird. Da die notwendigen gesetzlichen Rahmenbedingungen im Mai 2022 geschaffen wurden, kann das Projekt noch im zweiten Quartal 2022 in Betrieb genommen werden, wenn der Abschluss kleinerer Restarbeiten zum Anschluss der Förderstätte an das Netz durch den Gastransportbetreiber Transgaz erfolgt. Das Vorkommen könnte für einige Jahre rund zehn Prozent des rumänischen Verbrauchs decken. Das zweite Projekt ist Neptun Deep, ein Vorkommen, das seit Anfang 2010 auf 42 bis 84 Milliarden Kubikmeter geschätzt wird (offizielle Zahlen liegen noch nicht vor). Neptune Deep ist ein weitaus komplexeres Projekt, das Technologien erfordert, die in der Tiefseeförderung zum Einsatz kommen. Im Gegensatz zum ursprünglichen Investor Exxon verfügen die beiden derzeitigen Projektentwickler – OMV Petrom und Romgaz – aber über keine Erfahrungen auf diesem Gebiet. Noch steht eine endgültige Investitionsentscheidung der Unternehmen aus, wobei es etwa drei Jahre dauern wird, das Gas auf den Markt zu bringen. Auch dürfte keines der beiden Projekte – weder das von BSOG noch das von OMV Petrom / Romgaz – in Betrieb gehen, solange der Gesetzgeber keine Steuersenkungen beschließt. Angesichts der in den vergangenen Jahren verabschiedeten Ad-hoc-Gesetzgebung mit Folgen für die Investitionstätigkeit, wie die Sondergewinnsteuer (eine Steuer auf Erträge oberhalb eines Schwellenwertes, bei der Investitionen kaum von der Steuer abgesetzt werden konnten), tun sich die Investoren schwer, den letzten Schritt zu gehen. Ende 2018 führte Rumänien für zwei Jahre eine Regulierung des Gasmarktes für Privathaushalte ein, derzeit wird über ein neues Gesetz diskutiert, durch das ein Teil der Gasförderung ebenfalls reguliert werden soll.

Das Unternehmen BSOG ist das Risiko eingegangen, 600 Millionen Euro in das kleinere Gasvorkommen zu investieren, in der Annahme, dass bei etwaigen Verlusten aufgrund der rumänischen Gesetzgebung die Investitionssumme in einem internationalen Schiedsverfahren zurückgefordert werden kann. OMV Petrom und sein Partner (zuerst Exxon, jetzt Romgaz) rechnen bei Neptun Deep mit Investitionen bis zu 16 Milliarden Euro, einem erheblich höheren Risiko, und schieben die Investitionsentscheidung seit Jahren vor sich her. Nunmehr könnten sich die beiden Projekte weiter verzögern, wenn beispielsweise der Einmarsch Russlands in die Ukraine langfristige Auswirkungen auf die sichere Durchfahrt im Schwarzen Meer hätte.

Abgesehen von Offshore-Förderprojekten könnte gegebenenfalls auch die Onshore-Gasförderung in den derzeit betriebenen Gasfeldern durch eine sorgfältige Überarbeitung der Besteuerung des Gassektors verbessert werden. Die Sondergewinnsteuer aus dem Jahr 2013 hat unzureichende Steuervergünstigungen für Investitionen gebracht. Hinzu kommt, dass zur Gewinnung eines zusätzlichen Kubikmeters aus einer ausgeförderten Lagerstätte moderne und teure Technologien erforderlich sind. Angesichts des Zustands der bestehenden Förderindustrie handelt es sich dabei wahrscheinlich ohnehin nur um eine Option für begrenzte Mengen über einen kurzen Zeitraum.

Für den Zugang zu anderen Gasimportquellen ist es wichtig, die Verbindungsleitungen in der Region rasch auszubauen. Von entscheidender Bedeutung ist dabei in den nächsten Monaten die Fertigstellung der Leitung, die Bulgarien und Griechenland miteinander verbindet und über die aserbaidschanisches Gas durch den südlichen Korridor nach Rumänien gelangen kann. Mittlerweile drängen sowohl die Europäische Kommission als auch rumänische Entscheidungsträger auf die Beschleunigung dieses Projekts, das in den vergangenen zwei Jahren ins Stocken geraten ist. Zudem sollte sich Rumänien auch für den vollständigen Zugang zur ehemaligen Trans-Balkan-Pipeline (über den rumänischen Abschnitt Isaccea-Negru Vodă) stark machen. Obwohl die Pipeline dem Unternehmen Transgaz gehört, ist diese Transitstrecke praktisch vom übrigen Netz abgekoppelt und die rumänischen Behörden haben bisher kaum Anstrengungen unternommen, sie für Gasströme in beide Richtungen in die Republik Moldau, in die Ukraine oder nach Bulgarien zu nutzen. Da die Pipeline seit Fertigstellung von Turk Stream nicht mehr von Gazprom genutzt wird, könnten die rumänischen Entscheidungsträger nun – anders als in der Vergangenheit – ein stärkeres politisches Engagement für die vollständige Umsetzung der EU-Vorschriften über einen ungehinderten Zugang an den Tag legen.

Des Weiteren sind auch auf der Nachfrageseite Maßnahmen, etwa zur Steigerung der Energieeffizienz, notwendig, um die Abhängigkeit von Gasimporten zu verringern. Während Haushalte und gewerbliche Kleinabnehmer (Unternehmen und öffentliche Einrichtungen) in gewissem Maße vor den Preiserhöhungen im vergangenen Winter geschützt waren, haben die seit Herbst 2021 stark gestiegenen Energiepreise vor allem die Industrie, insbesondere die Düngemittel- und petrochemische Industrie, zu einschneidenden Anpassungen gezwungen. Jetzt ist es an der Regierung, die Folgen der hohen Energiepreise für diese Industriezweige sowie den Grad ihrer möglichen Betroffenheit zu analysieren und herauszufinden, inwieweit dadurch weitere größere Schäden für die Wirtschaft entstehen könnten. Da in Folge des Krieges in der Ukraine mit einer enormen Verknappung auf dem internationalen Düngemittelmarkt zu rechnen ist, sollte die Regierung sorgfältig abwägen, welches der beiden Übel leichter zu ertragen ist: weniger Düngemittel oder weniger Gas für die übrige Wirtschaft?

Ein vergleichsweise schneller Erfolg bei der Senkung der Gasnachfrage könnte – ohne größere Einschränkungen der Lebensqualität – durch Senkung des Verbrauchs der Haushalte erreicht werden. Dazu sollte der Schwerpunkt der Politik auf der Wärmedämmung möglichst vieler Gebäude in den nächsten ein bis zwei Jahren liegen, statt – wie derzeit geplant – weitere Maßnahmen zur Abfederung der Stromkosten auf den Weg zu bringen. Zwar geht die 2020 verabschiedete nationale Strategie zur Gebäudesanierung davon aus, dass bis 2030 etwa 13 Milliarden Euro aus EU-Programmen, öffentlichen Haushalten und privaten Mitteln für Sanierungsmaßnahmen benötigt werden, doch die Umsetzung stockt. Es ist an der Zeit, möglichst viele der strategischen Investitionsprioritäten vorzuziehen. Dazu stehen erhebliche EU-Mittel bereit, von denen zwei bis drei Milliarden Euro aus dem Nationalen Aufbau- und Resilienzplan (National Recovery and Resilience Plan, NRRP; 2,2 Milliarden Euro) und dem laufenden regionalen Operationellen Programm (OP) 2014 bis 2020, die bisher nur zögerlich für die Renovierung von Mehrfamilienhäusern in Anspruch genommen wurden, relativ rasch verfügbar sind. Zusätzliche Mittel in Höhe von etwa einer Milliarde Euro könnten dann aus dem nächsten Zyklus der Operationellen Programme (2021 bis 2027) kommen, der derzeit vorbereitet wird.

Gleichzeitig sollte die Regierung ihre Pläne zum Ausbau der Gasnetze zur Anbindung neuer Verbraucher überdenken. Derzeit leben etwa 50 Prozent der Bevölkerung in ländlichen Gebieten ohne Gasanschluss. Seit zwei bis drei Jahren denkt die Regierung über den Ausbau der Netze für neue Verbraucher nach, ohne aber diese Maßnahme explizit an das Thema Energieeffizienz, also die Wärmedämmung der anzuschließenden Häuser, zu koppeln. Diesen Ansatz gilt es nun zu überdenken, zumal vieles dafür spricht, dass sich die vergleichsweise ärmeren ländlichen Haushalte die Gaspreise in den kommenden Jahren kaum werden leisten können. Zwar ist geplant, die Netze und die Anschlüsse der neuen Abnehmer auch für Wasserstoff kompatibel zu machen, doch ist dies nicht realistisch. Rumänien hat keine Wasserstoffstrategie und kaum Vorstellungen über das Potenzial und die Technologien zur Erzeugung größerer Wasserstoffmengen, wenngleich der NRRP die Ausarbeitung einer solchen Strategie vorsieht.

Ohne realistische Bewertung des Wasserstoffpotenzials ist das Risiko hoch, dass die neugebauten Gasanschlüsse rasch zu verlorenen Investitionen (stranded assets) werden oder dass ein Anstieg des Gasverbrauchs das Land noch stärker von Importen abhängig macht, ohne dass die Aussicht besteht, Methan später durch Wasserstoff zu ersetzen. Daher müssen die im aktuellen Operationellen Programm für große Infrastrukturprojekte 2014 bis 2021 enthaltenen Initiativen, in denen rund 250 Millionen Euro für den Ausbau der Gasnetze zum Anschluss neuer Haushalte umgewidmet wurden, ohne Wasserstoff dabei auch nur in Erwägung zu ziehen, aufgegeben werden. Im NRRP ist zudem ein Betrag in Höhe von 515 Millionen Euro für den Ausbau der Gasnetze in der rumänischen Region Oltenia enthalten. Der Plan sieht vor, bis 2026 in diesem neuen regionalen Netz 20 Prozent und bis 2030 ausschließlich Wasserstoff zu verwenden. Allerdings ist dieser Ansatz unrealistisch, nicht zuletzt da es schwierig ist, Endverbraucher, die zunächst bis 2026 zu 80 Prozent Methan beziehen, vier Jahre später auf 100 Prozent Wasserstoff umzustellen. Beide Energieträger erfordern völlig unterschiedliche Anlagen, Geräte und Sicherheitsmaßnahmen in den Haushalten. Daher ist das Risiko groß, dass – falls diese Netze gebaut werden – der Verbrauch bis weit über das Jahr 2030 pfadabhängig bei 80 Prozent Methan bleibt.

Ein weiterer großer Gaskonsument ist die Stromerzeugung, deren Verbrauch noch zunehmen dürfte, werden die derzeitigen Pläne umgesetzt. Insgesamt spielt Gas im aktuellen Nationalen Energie- und Klimaplan (NECP) als Übergangsenergieträger in der Stromerzeugung eine wichtige Rolle. Bis 2030 sind neue Gaskapazitäten von insgesamt etwa 2,8 Gigawatt geplant. Für den Aufbau dieser Kapazitäten sollen EU-Fonds und -Mechanismen genutzt werden. Der Modernisierungsfonds Rumäniens umfasst schätzungsweise 16 Milliarden Euro, von denen mehrere Milliarden Euro für die Umstellung von Kohle auf Gas eingesetzt werden könnten (beispielsweise für die Umstrukturierung des Kraftwerks CE Oltenia, das derzeit mit Braunkohle befeuert wird, oder für Investitionen in die Kraft-Wärme-Kopplung (KWK) zur Fernwärmeversorgung verschiedener größerer Städte) oder für den Bau neuer Gaskraftwerke, um Ausgleichsenergie für die aus dem bis 2030 erwarteten Ausbau der erneuerbaren Energien (etwa sechs Gigawatt) resultierenden Angebotsschwankungen bereitzustellen. Weitere 300 Millionen Euro sieht der NRRP als Kofinanzierung für die Installation von 300 Megawatt an gasbefeuerten KWK-Anlagen vor. All diese Pläne gilt es angesichts der bevorstehenden Änderungen in der EU-Energiepolitik und der neuen Gegebenheiten bezüglich der Energiesicherheit sorgfältig neu zu bewerten. Es ist zu erwarten, dass die Europäische Kommission ihre Energiepolitik massiv umstrukturieren und eine erhebliche Anpassung der nationalen Pläne verlangen wird. Dies liefe hinaus auf eine Überarbeitung der nationalen Energie- und Klimapläne und der nationalen Aufbau- und Resilienzpläne sowie neue Schwerpunkte bei der Verteilung der verfügbaren EU-Mittel zugunsten von erneuerbaren Energien und Speicherkapazitäten und einer Diversifizierung der Gasversorgungswege und -quellen.

Letztlich könnte Rumänien, nachdem es seine eigene Abhängigkeit von russischem Gas durch Ankurbelung der einheimischen Produktion überwunden hat, das russische Monopol in der Region ernsthaft erschüttern. Alle Länder in der Region, die derzeit vollständig auf russisches Gas angewiesen sind, haben einen relativ geringen Gasverbrauch: Bulgarien drei Milliarden Kubikmeter, die Republik Moldau (ohne Transnistrien) eine Milliarde Kubikmeter und selbst Ungarn verbraucht ebenso wie Rumänien lediglich zehn Milliarden Kubikmeter.

Strom

Wenn es um Energiesicherheit geht, ist der rumänische Stromsektor wesentlich anfälliger, als es auf den ersten Blick scheinen mag. Seit Jahren rühmt sich Rumänien seiner umfangreichen installierten Stromkapazitäten. Noch 2019 sprach die Energieregulierungsbehörde von theoretisch nahezu 22 Gigawatt, also mehr als doppelt so viel, wie für den Spitzenverbrauch von 9 bis 10 Gigawatt benötigt wird. Dies wirkt zunächst beruhigend, allerdings existiert ein Großteil der Kapazitäten nur auf dem Papier, er steht weder jetzt noch in Zukunft operativ zur Verfügung. Stattdessen zeigen die Statistiken zum tatsächlichen Betrieb des Stromsystems, dass Rumänien seit 2019 ein Nettoimporteur von Strom ist und dies mittelfristig voraussichtlich auch bleiben wird, wenn in den kommenden Jahren keine bedeutenden Investitionen getätigt werden.

Der Bestand an nicht betriebsfähigen Stromkapazitäten sowie die rasch schrumpfenden Öl- und Gasvorkommen, deren Förderung in den vergangenen vier Jahren um etwa 20 Prozent zurückgegangen ist, weisen eher darauf hin, dass der rumänische Energiesektor in Wirklichkeit – und insbesondere nach dem 24. Februar – recht verwundbar ist. Um den wirklichen Zustand der Energiesicherheit im Land verstehen zu können, muss man die Entwicklung der heutigen Energiekapazitäten richtig einordnen.

Vor 1989 vollzog sich die chaotische Entwicklung des Energiesektors im Land im Geleitzug einer irrationalen Überentwicklung der Industrie in zwei Phasen. In der ersten Phase wurden die Förderung, Verarbeitung und Nutzung von Öl und Gas, auch für die Stromerzeugung, massiv forciert, was einen Rückgang der Öl- und Gasreserven zur Folge hatte. Die zweite Phase setzte zwischen 1965 und 1970 ein, als die Grenzen der Öl- und Gasförderung sichtbar wurden und die internationale Ölkrise von 1973 die Situation verschärfte. Das Regime entschied sich für weitreichende Investitionen in Kohle für Kraft-Wärme-Kopplungsanlagen sowie in Wasserkraft und stellte umfangreiche Pläne für Kernenergieprojekte auf, wobei die beiden 700-Megawatt-Reaktoren in Cernavodă, 1997 und 2007 in Betrieb genommen, lediglich zehn Prozent des ursprünglichen Plans ausmachen. Während große gasbefeuerte Stromerzeugungsanlagen praktisch zu Investitionsruinen wurden, führte die mangelhafte und sich weiter verschlechternde Qualität der (Braun-)Kohle dazu, dass 1989 nur etwa 45 Prozent der Kohleverstromungsanlagen in Betrieb waren. All diese Anlagen tauchen aber in den Bestandslisten der vorhandenen Kapazitäten auf und haben den rumänischen Behörden jahrelang ein falsches Gefühl der Sicherheit vermittelt.

Durch die großen und weitreichenden Veränderungen in der Wirtschaft sowie im Lebensstil der Menschen nach 1989 haben sich die Produktions-, Konsum- und Importmuster von Energie in Rumänien verschoben. So ist der Verbrauch der Privathaushalte gegenüber einem fast vernachlässigbaren Ausgangswert von 1989 angestiegen. Die energieintensiven Industrien wurden in den 1990er-Jahren stark umstrukturiert und nach der Wirtschaftskrise 2009 bis 2011 weiter verkleinert, wobei die auf große Stromerzeuger und starken industriellen Verbrauch ausgerichtete allgemeine Infrastruktur mit der Veränderung der territorialen Nachfrageverteilung nicht Schritt halten konnte. Bei den Investitionen in die Stromerzeugung handelte es sich bis 2007 um zwei Kernkraftblöcke (1.400 Megawatt), einige Gaskraftwerke, von denen das größte Petrom Brazi (860 Megawatt) ist, und zwischen 2010 und 2013 um Wind- und Solarenergieanlagen (etwa 4.500 Megawatt ungleichmäßige Erzeugung). Im Vergleich zu 1989 wird Rumänien bis Anfang der 2030er-Jahre neun Gigawatt neue Kapazitäten installieren müssen, um die überdimensionierten, veralteten oder dysfunktionalen Kohle- und Gaskraftwerke zu ersetzen. Investitionen in neue Technologien und Netze kommt eine entscheidende Bedeutung zu, da die Schließung fossiler Kraftwerke, die nicht den Umweltanforderungen entsprechen, veraltet oder wirtschaftlich ineffizient sind, zusammen mit dem Ausbleiben neuer Investitionen die Hauptgründe dafür sind, dass Rumänien in jüngster Zeit zum Nettoimporteur geworden ist.

In den vergangenen Jahren ist die Investitionstätigkeit im Elektrizitätssektor zum Stillstand gekommen. Nach 2016 wurden praktisch keine neuen Kapazitäten mehr installiert. Während sich die regulatorischen Rahmenbedingungen von 2011 bis 2013 für Solar- und Windenergie außerordentlich günstig gestalteten, wurden die Förderprogramme in den darauffolgenden Jahren immer weiter gekürzt, was einen Stopp der Neuinvestitionen zur Folge hatte. Gleichzeitig führten die häufigen Änderungen von Gesetzen und Vorschriften zu Störungen und Unsicherheiten im Betrieb der bereits installierten Anlagen. Auch verwaltungstechnische Hindernisse – wie Einschränkungen bei Stromabnahmeverträgen oder Genehmigungen für Netzanschlüsse – stellten unüberwindbare Hürden für Investitionen in diesem Sektor dar, obwohl nach 2017 unter reinen Marktbedingungen erhebliche neue Kapazitäten hätten installiert werden können, ohne dass dafür staatliche Beihilfen oder zusätzliche Fördermechanismen erforderlich gewesen wären. Was die Netzanschlüsse betrifft, so zeigt eine Analyse der aufeinanderfolgenden Zehnjahres-Netzentwicklungspläne des Übertragungsnetzbetreibers Transelectrica seit 2016, dass sich mehr als 80 Prozent der Netzmodernisierungsprojekte und alle konkret auf die Integration erneuerbarer Energien ausgerichteten Projekte in Verzug befinden. Diese Verzögerungen, die auch keine sofortigen Sanktionen der Energieregulierungsbehörde ANRE nach sich ziehen, lassen sich nicht durch fehlende Mittel erklären, da das Unternehmen auch bei Projekten aus EU-Mitteln, wie dem Netzausbau im Rahmen des Operationellen Programms für große Infrastrukturprojekte oder den direkt von Brüssel als Vorhaben von gemeinsamem Interesse finanzierten Verbundleitungen zu Nachbarländern, in Verzug ist.

Über die Investitionsprioritäten der kommenden Jahre gibt die jüngste Fassung des rumänischen Energie- und Klimaplans umfassend Auskunft. Wie im Abschnitt zum Gassektor herausgearbeitet, müssen einige dieser Prioritäten möglicherweise grundlegend überdacht werden, um weg vom Gas zu kommen und den Schwerpunkt auf erneuerbare Energien und Speicherung zu verlagern. Angesichts der geplanten regulatorischen Unterstützung (in Form eines im NRRP zugesagten „Differenzvertrags“) sowie mehrerer staatlicher Beihilferegelungen, die direkt aus Mitteln des Emissionshandelssystems der EU (Modernisierungsfonds) und aus EU-Programmen (dem NRRP und dem derzeit erarbeiteten Operationellen Programm für nachhaltige Entwicklung 2021 bis 2027) finanziert werden, ist der Spielraum für privatwirtschaftliche Investitionen im Moment groß. Allein im NRRP sind beispielsweise 460 Millionen Euro Direktinvestitionen für zusätzliche 950 Megawatt bis 2026 sowie 440 Millionen Euro für die Speicherung von Strom und das Recycling von erneuerbaren Energieanlagen vorgesehen. Auch müssen Transelectrica und die Verteilnetzbetreiber die Entwicklung der Transport- und Verteilnetze erheblich beschleunigen, um Flexibilität zu ermöglichen (intelligente Zähler, intelligente Netze, moderne SCADA-Systeme (supervisory control and data acquisition) sowie weitere Investitionen in die Digitalisierung). Mehrere Netzausbauprojekte könnten über den Modernisierungsfonds finanziert werden, wobei Ende 2021 gerade erst 23 Millionen Euro für eine bessere Integration erneuerbarer Energien aus der Region Dobrudscha in das nationale System genehmigt wurden.

Da die schwankende Verfügbarkeit der erneuerbaren Energien das Energiesystem vor erhebliche Herausforderungen stellen würde, muss ein Teil der finanziellen Unterstützung sicher in die Stromspeicherung – sowohl innerhalb der Netze als auch bei den Erzeugungsstätten erneuerbarer Energien – fließen. Darüber hinaus beabsichtigt Rumänien, Offshore-Windkraftanlagen im Schwarzen Meer zu entwickeln (wobei die Privatwirtschaft bereits Interesse an entsprechenden Investitionen bekundet hat). Dies setzt aber eine sorgfältige Planung der Entwicklung des Netzes von Transelectrica voraus, da sich die Offshore-Windkraftanlagen unweit des am stärksten überlasteten Transportnetzabschnitts befinden.

Schließlich lässt sich durch Beschleunigung der Investitionen in die rumänische Stromwirtschaft, insbesondere in erneuerbare Energien, die Abhängigkeit der Region von Russland weiter verringern. Durch Erzeugung aus regenerativen Quellen kann zumindest ein Teil des auf der Grundlage von Gas erzeugten Stroms in Ungarn (28 Prozent des Strommixes 2021) oder in der Republik Moldau (praktisch die gesamte Erzeugung) ersetzt werden.

Der Weg in die Zukunft

Während die Investitionen in den vergangenen Jahren aufgrund der unzureichenden strategischen Planung sowie der Ad-hoc-Gesetze und -Regelungen des Landes ins Stocken geraten sind, erfordern die tektonischen Veränderungen in der europäischen Energiepolitik des Jahres 2022 neben einem erheblichen Ausbau der Kapazitäten auch politischen Willen. Höchste Priorität dürfte dabei eine grundlegende Verbesserung der Verwaltungskapazitäten in allen Schlüsselpositionen des Energieministeriums, der Energieregulierungsbehörde ANRE und der staatlichen Unternehmen (Gas- und Stromerzeuger, Transelectrica, Transgaz) haben. Dazu bedarf es aber einer ehrlichen Bewertung der Kompetenz und Integrität der derzeitigen Amtsinhaber.

Für praktisch alle Projekte im Bereich Gasförderung und Stromerzeugung sowie Netz- und Infrastrukturausbau stehen finanzielle Mittel – im Wesentlichen EU-Beihilfen und privatwirtschaftliche Gelder – zur Verfügung, sofern ein klares Bekenntnis zu einer wirklichen Modernisierung des Sektors, zur Schaffung von Resilienz und zur Begrenzung der derzeitigen Abhängigkeit Rumäniens von russischen Energielieferungen, insbesondere Gas, vorliegt. Die rumänischen Entscheidungsträger müssen starkes Engagement zeigen und in der Lage sein, mit ihren Kollegen in den anderen EU-Mitgliedsländern und in Brüssel zusammenzuarbeiten, um eine neue EU-Energiepolitik zu entwickeln und umzusetzen und einen Beitrag zur gemeinsam angestrebten Energiesicherheit der EU zu leisten. Erhebliche Anstrengungen sind erforderlich, um eine ehrliche Bestandsaufnahme der bestehenden Energieinfrastruktur vorzunehmen, kurz- und mittelfristige Notfall- und Energiesicherheitspläne zu entwickeln, den NECP und möglicherweise auch den NRRP entsprechend den bevorstehenden Änderungen aus Brüssel zu überarbeiten und ein günstiges Investitionsumfeld für die Gasförderung, erneuerbare Energien, Energiespeicherung und Energieeffizienz in Industrie und Haushalten im Lande zu schaffen. Dies ist nicht nur ein Beitrag zu Rumäniens eigener Energiesicherheit, sondern hilft auch all seinen Nachbarn, sich aus der Abhängigkeit von russischen Gaslieferungen oder Strom aus Gaskraftwerken zu befreien.

– übersetzt aus dem Englischen –

Otilia Nutu ist politische Analystin für Energie- und Infrastrukturfragen beim Expert Forum Romania und Ko-Vorsitzende des Zivilgesellschaftlichen Forums der Östlichen Partnerschaft.

Für eine vollständige Version dieses Beitrags inkl. Quellenverweisen wählen Sie bitte das PDF-Format.